お金にまつわるさまざまな手続き

家族が亡くなると、その後で遺族が得られるお金もあれば、故人に代わって支払わなくてはならないお金もあります。家族を亡くした経験がなければなかなか知ることのない制度もありますので、まずは情報を得て、受給の権利があるお金についてはしっかり受け取る。そして、支払うべきお金は後々問題にならないよう、故人のためにも速やかに支払う。 少し手間がかかっても、お金に関する手続きはきちんと済ませましょう。

払い残しの住民税の支払い

電気代、ガス代など、故人のさまざまな料金の支払いを止めていくなかで、税金の支払いも停止しなくては、と思われる方がいらっしゃるでしょう。住民税は収入に対して納めるものなので、亡くなって収入がなくなれば、納める必要はないと思われがちですが、住民税は“前年の収入”に対して支払うもの。正確に言えば、前年の所得に対して、“1月1日に生存している人”に課される税金なのです。

会社勤めの人は毎月の給与から天引き。個人で支払っている人は1年分を4期に分け、数カ月かけて支払うケースが多いでしょう。しかし、つい納付を忘れてしまうという人は、1年分を前倒しで一括支払いすることもできます。

亡くなった方が、すでに1年分を納めていれば問題がないのですが、まだ未払い分が残っている場合は、代わって相続人が納める必要があります。

相続人が複数いる場合は、故人の税金に関して対応する担当(代表者)を決め、「相続人代表者指定届」という書類を故人の居住地の市区町村役場に提出してください。後日、代表者宛てに残りの住民税納付に関する通知が届きます。

なお、先述のとおり、前年の収入に対する納税義務が生じるのは、1月1日に生存している人です。そのため、例えば前年の12月31日に亡くなった場合は、翌年度の住民税は発生しません。

遺族年金受給の手続き

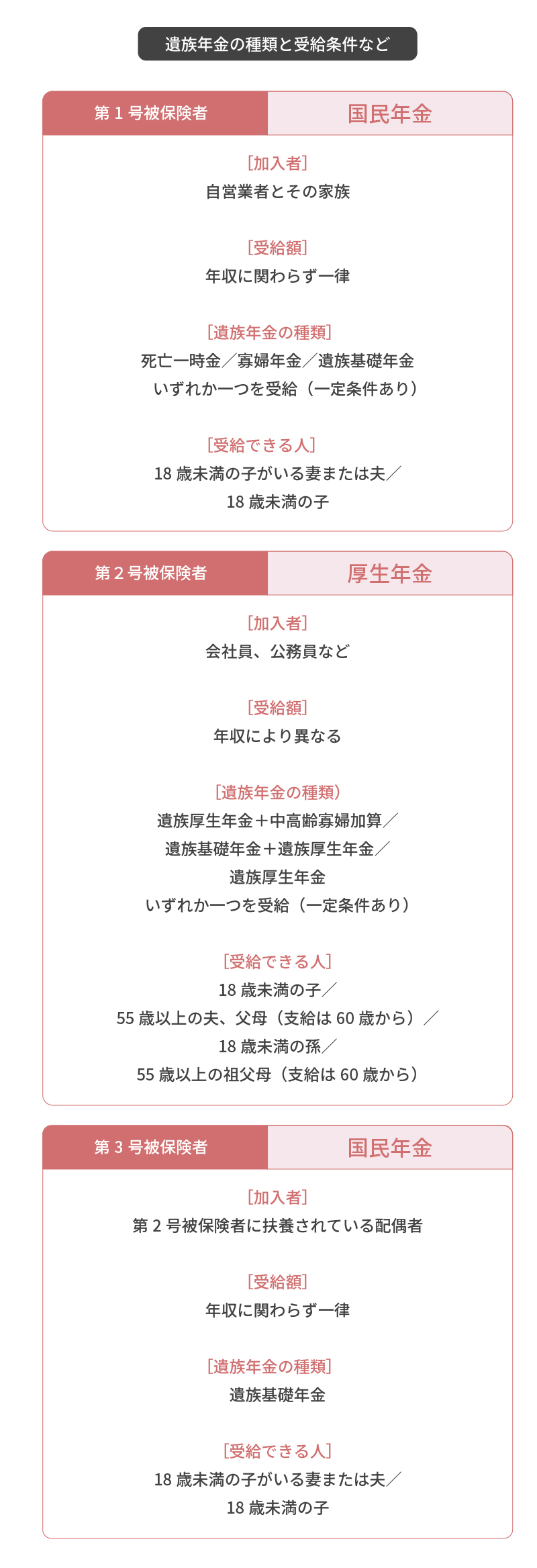

年金の被保険者は、第1号~第3号の3つのタイプに分かれます。国民年金にのみ加入している自営業者とその家族は「第1号被保険者」。厚生年金に加入している会社員や公務員は「第2号被保険者」。第2号被保険者に扶養されている配偶者は「第3号被保険者」に分類されます。

一家の生計を支える人が亡くなった場合、残された遺族には「遺族基礎年金」または「遺族厚生年金」が支払われます。

遺族基礎年金は、国民年金の加入者が亡くなった際に活用できる制度です。ただし、18歳未満の子どもがいる家庭のみ対象となり、家計を支えていた親を亡くした子どもを守るための制度といえます。

遺族厚生年金は、厚生年金の加入者が亡くなった際に活用できる制度です。厚生年金に加入している人は、自動的に国民年金にも加入しています。そのため、厚生年金加入者の家族は、遺族厚生年金と遺族基礎年金の両方を受け取れる可能性があります。

遺族厚生年金は受給対象が広く、妻や子、孫、55歳以上の夫や父母、祖父母、18歳未満の孫まで受給の対象になります。

※上記以外にも細かな要件があるので、詳細はよく確認してください。

また、年金以外にも遺族が受給できるお金があります。

「死亡一時金」は、国民年金の加入者が亡くなった場合に受け取れます。ただし、36カ月以上保険料を支払っていた人が対象です。また、これまでに年金の受給経験がないことも要件の1つで、受給の優先順位は、故人の収入で生活をしていた配偶者、子、父母、孫、祖父母、兄弟・姉妹となります。ただし、遺族年金か寡婦(かふ)年金を受給する場合は受け取ることができず、いずれか1つのみの受給となります。

死亡一時金の受給には期限があり、被保険者が亡くなった日の翌日から2年ですので、期限切れになる前に手続きをしましょう。

「寡婦年金」は、国民年金に加入していた夫が亡くなった際に、夫の収入で生活していた妻が受け取る年金制度です。妻を亡くした夫は受け取ることができません。

亡くなった夫が10年以上保険料を納めており、かつ婚姻関係が10年以上続いていれば対象となり、妻が60~65歳の間に支給されます。

ただし、夫が年金を受け取った経験がある場合、また妻が繰り上げ支給の老齢基礎年金を受給していると対象外となります。死亡一時金と両方は受け取れないので、どちらかを選びましょう。

「中高齢寡婦加算」は、遺族厚生年金に上乗せして受け取れる制度です。被保険者の夫が亡くなった際に、妻が40~64歳の間、遺族厚生年金に加算して支給されます。

ただし、生計を同じくしている18歳未満の子がいる、遺族基礎年金を受給している、結婚をしたり養子になったりした、夫の厚生年金加入期間が20年未満、という条件に当てはまる場合は対象外となります。なお、1つめの「生計を同じくする18歳未満の子がいる」の条件は、妻の受給期間に子が18歳を迎えた時点からクリアとなります。

※上記は大まかな制度の概要です。細かな要件や適用期間などは、最新の情報を確認してください。

財産の相続にまつわる手続き

遺言、または遺産分割協議により遺産相続の詳細が決定したら、受け継いだ財産を相続人の名義にしていきます。

預貯金や有価証券については、取引のあった銀行や証券会社で名義変更の手続きを行います。手続きのための書類は金融機関によって異なりますが、一般的に全ての書類に相続人全員の署名と押印が必要です。記入に不備があった場合、再作成が必要になる場合があるので慎重に作成しましょう。不動産を相続した場合は、不動産の所在地を管轄する法務局で相続登記をしてください。

相続税の支払い

亡くなった方が残した財産が基礎控除額(3,000万円+法定相続人の数×600万円)を超える場合には相続税が発生します。

申告期限は、財産の被相続人が亡くなったことを知ってから10カ月と定められており、現金一括納付が原則です。申告期限を過ぎると、その日数に応じて延滞税がかかります。

資産価値の高い不動産などを相続し、高額な納税義務が発生したものの、手元に現金がなく支払えないというのはよくあるケースですので、早めの対策が必要です。

亡くなった家族の準確定申告

亡くなった方が以下の条件に該当する場合は、相続人が確定申告を送る必要があります。これを「準確定申告」といいます。

<自営業者や不動産所得がある人>

自営業による事業所得がある

不動産賃貸による不動産所得がある

<給与所得者>

2,000万円以上の給与収入がある

2社以上から給与収入がある

<公的年金などの受給者>

年間の年金受給額が400万円以上ある不動産の売却など、給与と退職金以外の所得が20万円以上ある

所得税は、毎年1月1日から12月31日までの1年間に生じた所得について計算し、その所得金額に対する税額を、翌年の2月16日から3月15日までの間に申告・納税することになっています。

しかし、年の中途で亡くなった人の場合は、相続の開始があったことを知った日の翌日から4カ月以内に申告と納税をしなければなりません。こちらも早めに準備を進めましょう。